うまくいかないCVCとは?成功事例・実務の書評で育むCVCの勘所

こんにちは、外資系セールスから転職→現在はベンチャー企業にて起業家を支援している冨田到(@ItaruTomita9779)です。

オープンイノベーションを支援していると、アクセラレーターに取り組めていても、ベンチャー投資に取り組みがまだなされていない会社様が多いです。

今回は、海外のCVCの事例や、国内のCVCの実践例を「CVC コーポレートベンチャーキャピタル」「コーポレートベンチャーキャピタルの実務」の2つの本を書評しながら、ベンチャー投資の方法論を探りたいと思います。

*CVCは、ベンチャー投資を事業会社が行う際に、①自社部門から直接投資するか、もしくは②別組織のCVCを立ち上げるか、③二人組合としてVCにLP出資を行うか、に分類し、制度設計・投資活動を行うことです。

今回、参照するのは、下記の本になります。「CVC コーポレートベンチャーキャピタル」は海外のCVCの成功と失敗例を深堀りせず、表面的ではありますが、たくさん載っています。「コーポレートベンチャーキャピタルの実務」は世界のCVCの実践のデータからみて、実践のための具体的なアクションを探る本です。

【内容】CVC コーポレートベンチャーキャピタル

【内容】コーポレートベンチャーキャピタルの実務

事業会社によるベンチャー企業への投資であるコーポレートベンチャーキャピタル(CVC)について,現在も日米の第一線で活躍している実務経験豊富な著者が成功の秘訣を説く。《著者からのメッセージ》

CVC(コーポレートベンチャーキャピタル)とは,事業会社がベンチャー企業に直接投資を行うことを指します。米国のIT業界においては,大手企業はCVCを通じて,積極的にシリコンバレーのベンチャー企業に出資を行い,さらには買収も実行することで,オープンイノベーションを実践しています。一方,米国企業と比較して,日本の大手企業が社内に立ち上げるCVCの成功事例は少なく,目立った成果も上げられずに活動を縮小したり,運営を停止したりしている企業も数多く存在します。

はたして,CVCを成功に導く要因は何なのでしょうか。

なぜ米国企業と異なり,日本のCVCの多くが成功を収められないのでしょうか。本書では,日米のベンチャーエコシステムの発展の歴史と現状を解説するとともに,筆者の日米大手企業でのCVC実務経験を踏まえ,オープンイノベーションの全体設計を踏まえたCVCの位置付け,CVCを成功させるための適切な投資戦略・社内体制・人事制度等について,解説と提言を行います。

《本書の構成》

第1章 CVCが求められる背景 ―なぜ,今,CVCが必要なのか?―

第2章 CVCの設立と戦略 ―米国先行研究のまとめ―

第3章 CVCの運用 ―実務上のベストプラクティス―

第4章 発展するベンチャー・エコシステム

第5章 日本のCVCの現状 ―運用形態と実績に関するヒアリング調査と分析―

第6章 日本のCVC発展に向けてCVCとは,いまや世界的にも,イノベーションの創出を実現するための,経営上必須の手段となっている。イノベーションに対するプレッシャーが高まる現代では,Fortune100企業の48%が伝統的R&Dに時間やコストをかけるよりも,ベンチャー投資に活路を見出そうとしている。米国企業がCVCで成功した要因を取り入れることにより、日本企業のCVCは大きな成果を生み出すことができるようになる。著者略歴 (「BOOK著者紹介情報」より)

倉林/陽

Draper Nexus Venturesマネージングディレクター。1974年東京都生まれ。同志社大学博士(技術・革新的経営)。ペンシルバニア大学ウォートンスクール経営大学院(MBA)修了。東京大学Executive Management Program修了(第17期)(本データはこの書籍が刊行された当時に掲載されていたものです)

CVCがなぜ重要なのか、うまくいかない理由とは

さて、現在、多くの企業が新たな成長を求めてイノベーション活動を行っていますが、CVCやベンチャー投資への第一歩を踏み出せていない会社がまだまだ多いのが現状です。

また、高度経済成長の終了後のGDPの伸び悩みだけではなく、現在のコロナの影響を受けての大不況を通じて、よりオープンイノベーションの取り組みを”適切に”行うフェーズが来ているとも感じます。

つまり、自社へのイノベーション研修から、マッチングイベント、またアクセラレータープログラム、スタートアップスタジオや、自社の新規事業、そしてCVCとM&A、これらを適切に使いこなすのが大事になってきます。

ただ、ここのCVCまでたどり着くためには、自社に対して成功につながる失敗を経験をし続けるか、トップダウンで決断を行うかしないことには、イノベーションの実現性とハードルの高さを理解することに時間がかかります。

また、CVCは結局はベンチャー投資なので、適切なベンチャー投資ができるのであれば、必ずしもCVCである必要はありません。

CVCが重要であるという論点には、スタートアップ、事業会社(既存の大手・中小企業)、社会的な観点など、様々な視点から語ることはできますが、下記が私にとって重要だと思えるポイントです。

- イノベーションを求めて、ベンチャー・スタートアップと事業会社が連携する際に、長期的な視野で連携することが可能になる。

- ベンチャー投資を行う際に、CVCで制度化しておくことで、大企業側の意思決定と行動が仕組み化できる。

- 事業会社に貯まる資金・技術・人員が、ベンチャー・スタートアップに還流する仕組みが加速し、社会単位でのR&Dが行われ、課題解決の実装が早まる。

このような重要性があるにも関わらず、日本のCVCがうまくいかない理由は、下記のような理由が、現実として存在しています。

- ベンチャー・スタートアップとどう組むかの前に、自社が何を提供できるか、何をしたいかの設計が曖昧になってしまっている。

- 前文に関連して、ベンチャー投資をそもそもしたことがない、もしくは過去に失敗したので、実践法がわからず、CVCには取り組めていない。

- オープンイノベーションを外注として認識している、R&D含む自前主義にこだわりがあるなど、会社単位の発想になり、エコシステムの考えがない。

上記のような課題を自社に照らして明確にすること、そしてCVCを実行することへの理解は、特にスタートアップと事業会社が連携する仕組みにおいては、ぜひ多くの企業(スタートアップ側も含む)がする必要があると思います。

成功事例から学ぶ、CVCにおける戦略的・財務的リターン

CVCを設計すること(≒ベンチャー投資を行うこと)で、長期的な連携を行うことができることを、重要な点として述べました。いわゆる戦略的なリターンを狙うことです。

これは、多くの企業がスタートアップと簡単なPoCを行う中で、その後の展開を事前に描くことを意識しすぎて進まない、もしくは意識できずにそのまま連携が単発で終わることを、出資関係を通じて防止することになります。

出資を行うという意味で、CVCと合わせて、M&Aも検討する必要があります。よろしければ、下記の記事も参考になるかと思います。

ただ、一つここで、注意点なのが、戦略的なリターンを狙いすぎると、CVCは定量化が難しいので、会社によってはすぐに目に見える成果が出ないので、うまくいかないのです。いわゆる運用益による財務的リターンも狙う必要があります。

モトローラの事例(「CVC コーポレートベンチャーキャピタル」より)

例えば、モトローラのCVCの事例だと、ソーシングのためのイベントを開催しつつ、必要なスタートアップや技術の要件定義を行い、戦略的なリターンだけではなく、財務的リターンも同時に狙います。

それはなぜか、つまり、そもそも財務的リターンがないと損失が出るので、意味がないという発想です。また、その財務的リターンもしっかり出れば、R&Dをアウトソースするような未来への投資活動も可能になるのです。

テレフォニカの事例(「CVC コーポレートベンチャーキャピタル」より)

また、テレフォニカベンチャーズの事例を見ると、テレフォニカ単独で行う直接投資と、VCへ出資してそこから出資する間接投資で、前者は戦略的リターン、後者は財務的リターンを得ることを目指しています。

IBM他の事例(「CVC コーポレートベンチャーキャピタル」より)

IBMベンチャー・キャピタルの事例では、戦略的投資が全てで、財務的なリターンを投資額以上には求めないようです。レポートラインをCFO直下にしながら、投資の意思決定を早め、しっかり元本回収はしていくスタイルですね。

他社の「サイモンベンチャーグループ」でも、事業部門の人間ではなく、失敗を許容するVC経験のある人間を置いたり、事業部門の承認や、トップの承認などない独立判断ができる組織を理想としています。四半期の売り上げを上げることに固執すること、自社をディスラプトすることを嫌うことになるからです。他方で、投資の金額にコミットしつつ、ファンド規模の25-33%のリターンは得るべし、ということで成果はしっかり追い求めます。

また、テレコムイタリアフィンインベストにおいても、ベンチャーとの投資やアライアンスに慣れていないのであれば、直接投資ではなく、間接投資(FOF)から始めた方が良い、という助言があります。なぜならば、VCのことを全く知らないので、そもそも財務的投資すらままならないという至極まっとうな助言でした。

セールスフォースの事例(「CVC コーポレートベンチャーキャピタル」より)

また、日本でも有名なセールスフォース・ベンチャーズについては、クラウド関係のSIやSaaSに投資して市場のパートナーを育てます。自社のプラットフォームに載るところに投資をしていき、M&Aのパイプラインを作りながら、戦略的なリターンを求めています。

そのために、最低限の出資を入れて、情報請求権と事業提携の機会を獲得したり、最近では日本ではわかりませんが、リードインベスターもしているそうで、財務リターンも狙うこともあります。

セールスフォース・ベンチャーズの事例は、CVCには投資基盤になるような戦略と戦略対象がないと時期尚早になってしまうことを成功事例から教えてくれます。

また、リードインベスターになるには、起業家に役に立つ環境を提供できないとだめなので、まずはフォロワー的な立場で戦略的投資から始めるのが良い、というコメントも、「CVC コーポレートベンチャーキャピタル」という本で見られました。

成功事例から学ぶCVCの仕組みづくり

上記のCVCの事例を見てみると、やはり自社が何がしたいのかを理解することによる戦略的なリターンと、そしてVCとの経験を積むことによる制度設計と実践による財務的リターンを得ています。

これらを複合的に検討することで、自社CVCを長期的な視点でベンチャーとのGive and Takeの資金還流のエコシステムを作っていることが理解できます。

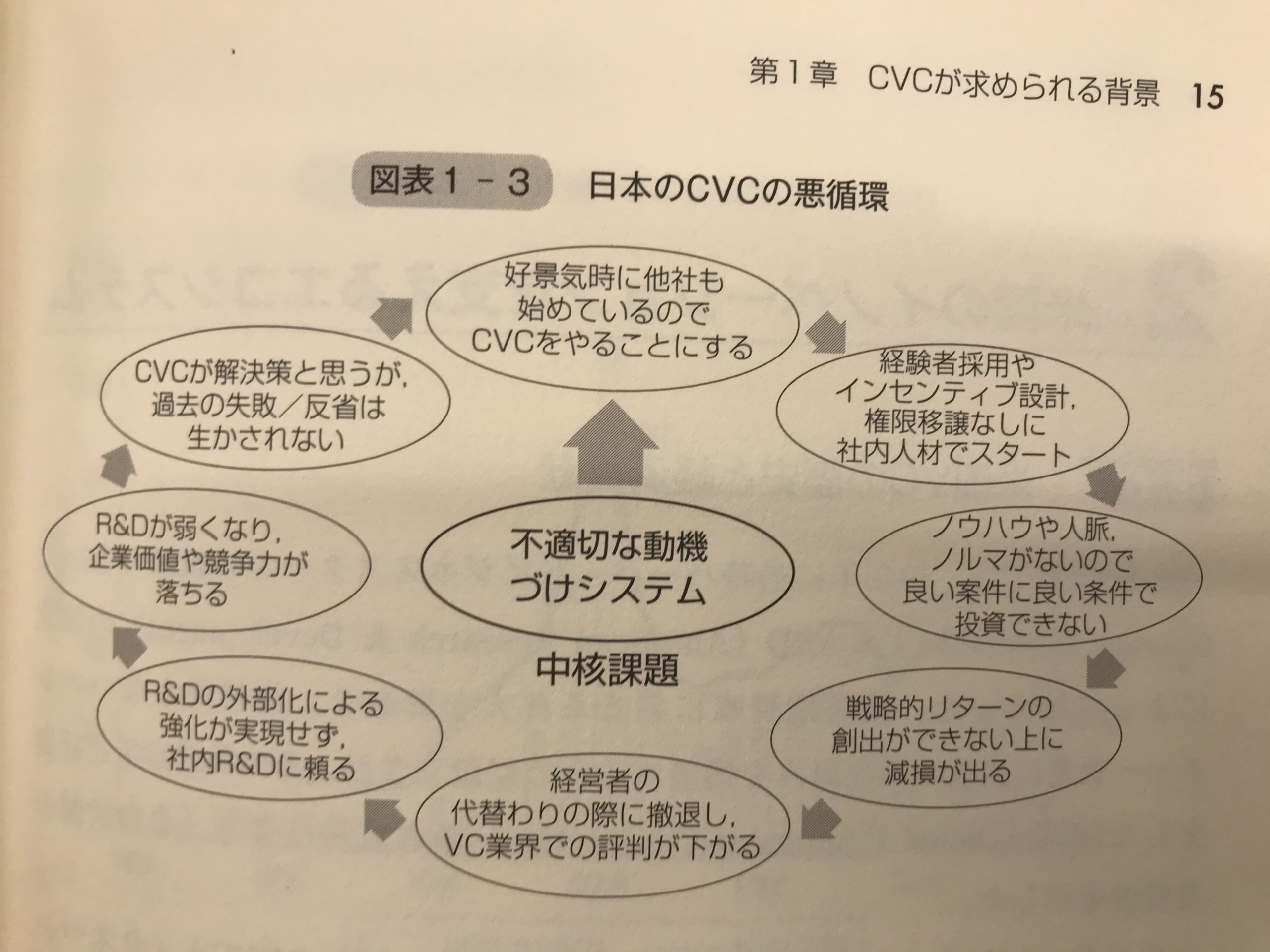

下記は、「コーポレートベンチャーキャピタルの実務」に記載されている「日本のCVCの悪循環」という図で、動機づけ・仕組みづくりの誤りが起こってしまっていることを指摘されています。

CVCの実務のための勘所

それでは、多くの事業会社が困っている点として、自社が何がしたいのか、を棚卸しすることと、ベンチャー投資を一歩ずつ進めることで制度に慣れていくこと、をどう行えばよいのでしょうか?

自社がやりたいことを見つけるために

前者については、研修、マッチング、ソーシング、アライアンスなど現在の自社が取り組める範囲で失敗しながら、会社として気づく必要があると思います。(一応補足ですが、イノベーションにおいては、失敗は悪いことではなく、成功の種まきです。)

なぜなら、新規事業やイノベーションに対する期待値が高いケースが多く、「実際にできる・やるべきこと」と、「期待すること」がずれていることがあるからです。

それはどんなに他社の事例を見ても、失敗、すなわち挑戦してみて経験しないと、理解できないことも多いので、ここはしょうがない部分でもあるかと思います。

例えば、非連続な新規事業を作ろうとして、スタートアップスタジオにサービスを作ってもらっても、それは継続する人員やペインの確からしさがなければ、本質的には新規事業にはなりえませんが、そのようなミスマッチが起こっているのが現状でしょう。

これはどちらが悪いとかいう話ではなく、「自社がやりたいこと」の学習過程では重要なことです。ありきたりですが、大切なことは、失敗を通じて、会社として諦めないこと、予算を減らさずに挑戦し続けることでしょう。

ニュースでしか存じ上げませんので、あまり適当なことは申し上げにくいのですが、KDDIさんの取り組みは諦めなかった事例だと思われます。

CVCの実践論を参考にするために

他方で、実践論については、「コーポレートベンチャーキャピタルの実務」を一部参照することができます。

例えば、CVCを作成・実行するにあたっては、上記の「やりたいこと」を明確にすることに加えて、下記のアクションが必要になります。

- ベンチャー・ソーシング

- デューデリジェンス

- 投資実行

- 投資先のモニタリング

- 投資回収

ソーシングについては、前項でも触れましたが、VCへの出資をするのか、それとも直接投資を行うのか、それによって、積極的に投資先対象のベンチャーを探しに行く姿勢も変わるでしょう。アライアンスを組んでいただけるかどうかは、ベンチャーの意思決定にも大事になるので、積極的に会いに行くことも大事です。

デューデリジェンスについては、戦略的・財務的リターンをどう狙いたいのかで、市場性だけではなく、自社のアセットとの相性や投資リターン・エグジットをどう描くか、を見る必要があります。

戦略的なリターンを組む場合は、そのベンチャーが事業会社との連携が相性がいいのか、自社とならどうそのビジネスを伸ばせるかを見たほうが良いと思います。

投資実行・モニタリング・回収においては、財務・戦略の双方において、VCにおける投資と同様にバリュエーションを計算したり、フォロー投資なのか、リード投資なのか、戦略的提携契約を結ぶのか、などを鑑みて、経過を見る必要があります。

このあたりは、当然にベンチャー投資の基礎的な知識が必要になるので、VCに出資するにしても、ぜひ下記の本は呼んでおいても損はないでしょう。

また、統計的にもLPとしてVCに出資することは、証券やプライベートエクイティやその他のアセットクラスよりも良い財務的リターンが得られるという意見もあります。

なぜならば、長期的に続けられれば、高値掴みしないだろうということですが、他方で、社長が変わったから、CVCをやめてしまったら意味がないのは言うまでもありません。

また、重要な情報として、戦略的リターンを得るためには、権限移譲、報酬体系や人材採用、投資時の協業提携契約など、そもそものCVCの組み立てがしっかりしてないとうまくいかないケースが多いのが現実です。

つまり、戦略的投資に積極的だと、提携率は上がるが、注意点として、社内人材でやりたがるのでベンチャー投資それ自体が失敗し、財務的リターンも戦略的リターンも両方得られないないなんてことになるので、初めての場合は完全に自前でやるのは避けたほうが良いでしょう。

スタートアップがCVCから出資を検討する際のポイント

また、元インテルキャピタルの方のインタビュー曰く、スタートアップ側から見ると、出資をCVCから受ける際には、下記の観点から戦略的相性を理解する必要があるそうです。

- ポジション

- プライオリティー(優先事項)

- ポテンシャル(可能性)

ポジションは、スタートアップと協働する市場に対する業界順位や、ゴール、また取り組みの重さを知ることで、投資するスタートアップ を使って何を達成したいかを測るための分類です。

プライオリティーは、スタートアップ連携が会社においてどの程度の優先順位であり、何を期待しているかを知ることです。

ポテンシャルは、事業会社はあなたに何を与えてくれて、あなたは事業会社に何を求められているか、という戦略的な可能性のことで、事業会社が特に役に立たない場合は出資を受けるべきではない、ということです。

どれも当たり前のことなのですが、スタートアップ側も慣れていないまま、エクイティを渡してしまうこともシード期であればありえますので、双方が目指す方向があっているかは、双方が確認しないといけないですね。

また、上記に限らず、出資を受けるCVCがうまくいく運用形態なのか、トラックレコードはあるのか、は常にアンテナを巡らせましょう。

このあたりの他社とのアライアンスの基礎的な知識は、下記の本の書評も参考になるかと思います。

CVCと出資への第一歩

日本のベンチャー投資の流れにおいては、VCマネーが一定の活況を見せる中、IPOだけではなく、事業会社とのM&Aの連携を行うことで、ベンチャーが扱う社会の課題をより広く解決できる推進力を得られると感じる場面もあります。

すべてのスタートアップがVCのビジネスモデルに合わないケースも有り、事業会社の持つチャネルや政治力が、スタートアップのサービスの拡大と環境づくり、事業会社の学び直しに確実に役立ちます。

事業会社が相性の良いスタートアップに適切に出資を行う、この行為を一定の財務的リターンを含む戦略的提携のための一歩として、多くの企業ができるように、伴走すること、これが大切かと思います。

コメント