業績・先輩ブロガーの分析を基準に、米国高配当投資スタート:MO・BTI・ABBV・XOM・WBKを購入【19/04/22】

こんにちは、外資系セールスから転職→現在はベンチャー企業にて起業家を支援している冨田到(@ItaruTomita9779)です。

さて、前回はこちらの記事(【書評】「10万円から始める高配当株投資術」から学んだ高配当株の選び方・始め方【感想】)で、高配当株投資の勉強として、こちらの本と先輩ブロガーから学ぶことをおすすめしました。

今回は、私が実際に4/22に購入した銘柄を公開し、その選択の基準を公開していきますので、初心者の方は是非参考にしてみてください。

*なぜ高配当株投資をするのか?

高配当株投資を行う理由は、FIRE(早期における経済的自立)を目指し、お金に縛られずに仕事のキャリアを選ぶことです。

もし、皆様も、将来のキャリアを考える際にお金がネックになっている場合は、ぜひとも参考にしてみてください。

【19/04/22】米国高配当株:MO・BTI・ABBV・XOM・WBKを購入した基準・選び方・理由の結論

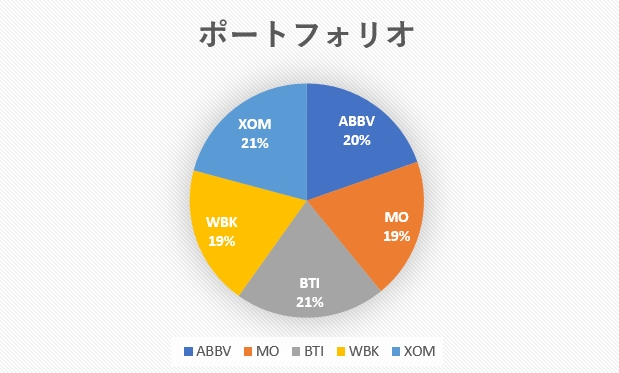

結論から言うと、こちらの銘柄を買いました。

そして、こちらの銘柄を選ぶ際に、重視したことは、下記の通りの順番になります。

- 先輩ブロガー(三菱サラリーマンさん)が買っている銘柄をリストアップ

- 高配当株投資術の基準に従って、銘柄を分析。追加の分析軸として、先輩ブロガーの判断軸も追加していく。

⇒①量的データ:売上高、利益、キャッシュフロー、連続増配率

②質的データ:先輩ブロガーの評価 - 購入ルールに従って購入:手数料負けしないUSD1,000以上、ポートフォリオの分散

今回はこれらの流れについて、より詳細に見ていくことで、高配当株投資初心者の方への情報提供をしたいと思います。

選び方①:高配当株投資ブログを参考に、検討できる銘柄をリストアップ

さて、株式の銘柄は会社の数ほどあるわけで、それらを一から検討しているのは、非常に効率がよろしくありません。

では、どのような基準で購入すべき株を選ぶべきか?という点に私も悩みました。

その答えは、先輩ブロガーから学ぶことでした。

高配当株投資の世界にも先駆者はたくさんいるわけで、その方々を参考にしない手はありません。

当然、その真贋を見極めるために、自分自身の目をある程度、読書などで養っておかないと、参考にすることは出来ませんが。

私が参考にしている人の一人に、前回の記事でも紹介した三菱サラリーマンさんがおります。

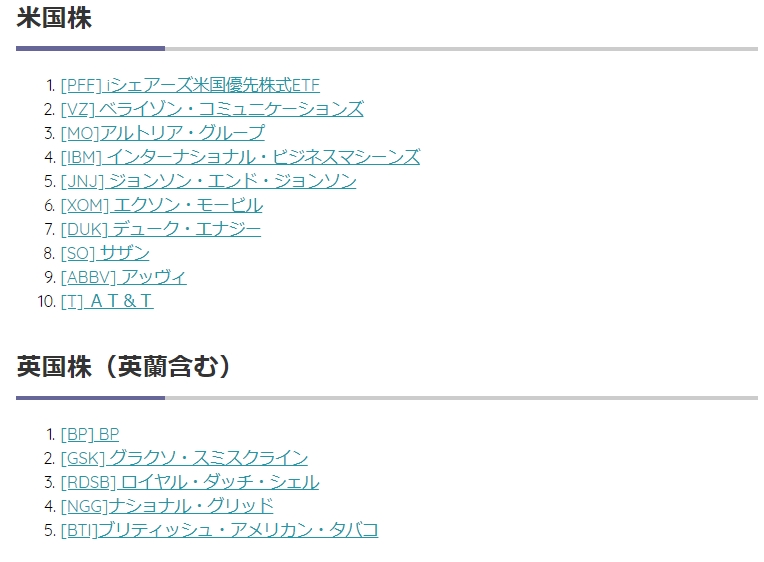

こちらの方のポートフォリオは配当金生活に向けたポートフォリオ(2019年3月)に記載があります。

こちらの銘柄リストをEXCELにリストアップし、検討先銘柄のリストを作りましょう。

選び方②:「高配当株投資術」と三菱サラリーマンさんを参考に、銘柄分析を実行

他方で、このように買っている銘柄がわかっても、現在買うべき銘柄か?という点も考慮する必要があります。

先輩ブロガーが買った当時は、割安だったり、業績がよかったり、など、現在とは事情が違うからです。

また、その判断を鵜呑みにしては、今後の投資判断に迷ってしまうこともありますので、基礎的な知識として、「高配当株投資術」も読破しておく必要はあります。

そして、米国高配当株投資の際に、整理すべき判断軸の項目は以下のとおりです。

◆量的データ

- 売上高

- 純利益

- キャッシュフロー

- 配当利回り

- 株価の推移

◆質的データ

- 銘柄における事業のプラス要因

- 銘柄における事業のマイナス要因

量的データ

これらのデータについては、investing.comからデータを取ってくると、まとまっておりますので、わかりやすいです。

売上・純利益

基本的に、今後の事業の安定性に関わるので、売上・利益については、毎年プラスであることが望ましいです。

過去数年分を分析すると良いでしょう。

基本的に先輩ブロガーはそのあたりも抑えているので、リスク許容度は人によるかもしれませんが、大方はクリアしているかと思います。

キャッシュフロー

また、キャッシュフローについては、営業キャッシュフロー・財務キャッシュフロー・投資キャッシュフローがあります。

中でも、営業キャッシュフローと投資キャッシュフローの差であるフリーキャッシュフローを見る必要があります。

フリーキャッシュフロー=余剰資金がなければ、配当を出すことができませんので、毎年のフリーキャッシュフローを見ていかないといけません。

そして、フリーキャッシュフローが算出できたら、一株あたりフリーキャッシュフローを算出し、DPS(一株配当)、EPS(一株利益)と比較しましょう。

EPS>一株あたりのフリーキャッシュフロー>DPSであると、利益から配当を出しているので、配当の持続性や業績の安定性もいいと言えますね。

配当利回り・株価の推移

最後に見るべきは、配当利回りと株価の推移です。

配当利回りが3%にも満たない場合は、もはや高配当ETFなどを買ったほうがよく、個別株に手を出すメリットが少ないです。

三菱サラリーマンさんの見解については、以下をご参考ください。

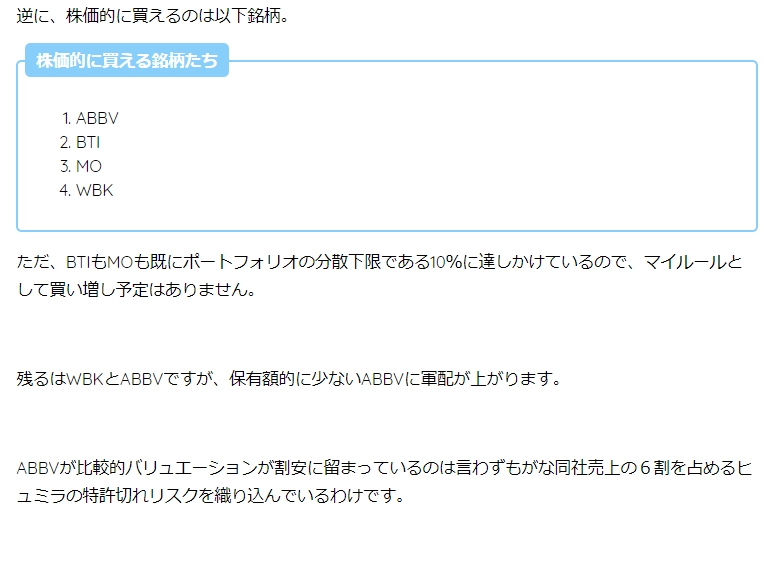

また、株価についても、株価が過去の推移から高すぎる場合、割安ではないケースによって、買える数や配当利回りもデメリットを受けることがあります。

なので、購入をしようと決めた際には、今が割安かどうかも判断をする必要があります。

(三菱サラリーマンさんの参考記事:米国株が強すぎて買い増し候補が限られる【悲報&朗報】)

質的データ

質的データに関しても、時間があれば決算報告書などを読み、事業の状況や競合の状況を読み解く必要があります。

ただ、時間がないのであれば、複数の先輩高配当株投資ブロガーから状況を収集することも可能です。

プラス要因・マイナス要因

先輩ブロガーを参考にする例では、高配当株投資ブロガーさん自体が、自分のポートフォリオにおける銘柄の分析をしているケースが多いです。

(三菱サラリーマンさんの参考記事:【MO】アルトリアグループを260株購入)

自分の中で、事業におけるプラス要因とマイナス要因がどれだけ許容できるか?という点を考えてみてください。

「これは流石に危ないな」となったときには、気をつけてください、投資は自己責任ですから。

選び方③:購入ルールを作る-手数料負けしないUSD1,000以上、ポートフォリオの分散

最後に、実際に買う際にも注意点があります。

私はSBI証券を利用していますが、SBI証券で買う場合は、手数料に気をつけてください。

1,000USD未満だと、手数料が比較的に割高になります。

また、ポートフォリオの分散を意識してください。

もし、極端に一つの銘柄に投資を集中させてしまうと、万が一暴落した際に、リカバリーが効きませんよね。

なので、投資金は一つの銘柄で割合が最大10%を超えないように、気をつけて、ルール作りをしていきましょう。

初心者が高配当株投資を始めるなら、選び方を先達から真似よう。

株は、下手をすると投資ではなく、投機になる危険性が高いものです。

まずは、自分で一冊でも本を読みましょう。

そして、始める前には、先達・先輩の高配当株投資ブロガーの手法をウォッチしましょう。

理論と実践を学びながら、高配当株投資のスタートを一緒に切ってみませんか?

コメント